配当金生活に勝たなくてもいいので税金は払いたくない

3日にわたって、インデックスファンド売却生活と、配当金生活のどちらが税制的に有利か検証しました。その結果どうやらインデックスファンド売却生活の負けのようです。

配当金生活にだけ配当控除があり、インデックスファンド売却生活にだけ使える控除はありませんので、最初から勝ち目はありません。ですので、この記事はインデックスファンド売却生活でも節税すれば配当金生活と比べてもそんなに悪くはないという話になります。

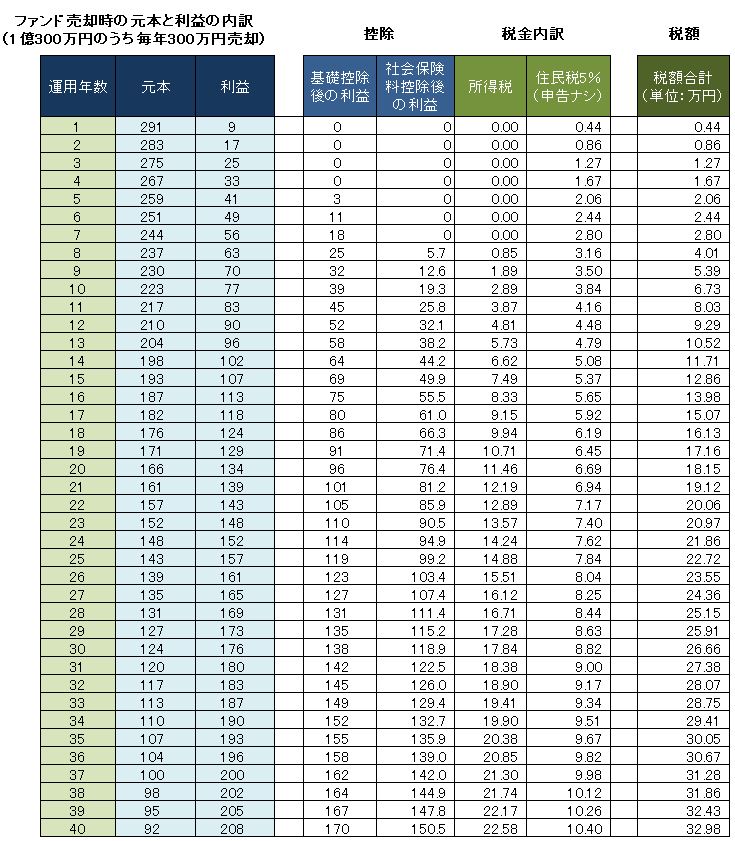

モデルとしてはこの3日間使用して来た年3%で成長するファンドを1億円の元本で購入し、毎年値上がり分である300万円分を売却して生活費に当てるケースを考えます。

所得税は総合課税を選択

まず所得はファンドを売却して得た300万円しかない上、意外な結論!?「インデックスファンド売却生活VS配当金生活」で述べたように国民健康保険の保険料は今後気にしなくてよくなるため、特定口座(申告無し)を選ぶメリットはありません。

躊躇せず所得税は分離課税、住民税は申告なしを選びます。

税金は利益に対してかかるため、運用当初のかなりの期間で300万円の内ほとんどが元本にななります。

各種控除を引く

誰でも使える控除として基礎控除(38万円)があります。

また、アーリーリタイア後、年金を払い続けるとした場合は、国民年金の社会保険料(年間≒195000円)が控除できます。

この2つの誰でも使えるであろう控除を使って申告した場合の税額の表が下表になります。

どうでしょう?配当金生活に比べると見劣りしますが悪くないと思います。また、所得控除は他にも色々とある(国税庁のページが開きます)ので各個人の事情にあわせて使用すればさらに税額は減るはずです。

年金の社会保険料控除は年金を払わなくなる60歳以降は使えません

夫婦なら口座を分けて別々に申告すると更にお得

私の場合は、家計のお金であっても、夫婦でそれぞれ証券口座を持っています。

実際にアーリリタイアしてファンドを取り崩す場合、例えば300万円必要であれば、私と、妻それぞれの口座から150万円づつ引き落とす予定です。

そうすれば各種控除は2人分使える事になりさらに税額が圧縮できると考えています。

コメント

残り寿命が50年 3%リターンなら

1億円全て一括投資せずに1500~2000万を特定。

500万を確定拠出年金に入れる。

(毎年基礎控除分は完全リレーで売却するなど…細かな小技はあるとは思いますが)

「その上で手持ちの現金と併用しながら取り崩す。」

個別株で1番怖いのは株券が紙屑になってしまうことです。

また、配当生活となると1億円全て一括投資ですよね…メンタル的に耐えれますかね…個別株1億円一括投資。

コメントありがとうございます。

確定拠出年金を使っての節税は私も考えていました。また今度記事にしたいと思っています。

配当生活の1億円はすべて同じ銘柄に一括投資するのではなく、配当利回り3%ぐらい株をなるべくたくさん持つようにして分散投資すればリスクも軽減されるのではと思います。

愛想のない無礼なコメントをしてしまったと思います。

にもかかわらず、丁寧に返信してくださりありがとうございました。

私は30代独身でリタイアをして上記のような生活をしています。

パンダックさんの記事を読んでからすぐさま高配当株を検索したりしました(笑)。

これからもパンダックさんのブログを参考にさせていただき資産運用にいかしたいと思っています。

今しばらくはインデックスで様子見ようと思っています。

これからもブログの更新を楽しみにしています。

こちらこそご参考になればなによりです。

当方まだリタイアしていないので、リタイアするための記事が多くなると思いますがよろしくお願いします。

>例えば300万円必要であれば、私と、妻それぞれの口座から150万円づつ引き落とす予定です。そうすれば各種控除は2人分使える事になりさらに税額が圧縮できると考えています。

これって特定口座(源泉徴収あり)の口座では自動で各種控除をしてくれるんでしょうか?

それとも自分で確定申告する必要がありますか?

コメントありがとうございます。

源泉徴収ありの口座でも証券会社は顧客の所得や家族構成、社会保障費、年金の支払い状況なと把握してないので、一律、所得税15%、住民税5%が引かれちゃいますね。そこから確定申告で控除を適用してもらって還付を受ける形です。

源泉徴収なしも確定申告で、後から払う形ですが、大きな利益が出た場合、返って税金、国保が高くなる場合があるので、基本は源泉徴収ありで、控除を受けたい時だけ確定申告する形かなと思います。

やっぱり確定申告ですよね。

自分が知らない自動でできる方法があるのかなと思いお聞きしました。

そうすると、夫婦ともに資産運用しておく方が良さそうですね。

この方法であればインデックス投資のみでも十分やっていけそうな感じがします。

ありがとうございました。

根本的に誤解していませんか?投信信託で総合課税が選択できるのは分配金で、譲渡益は分離課税です。したがって、基礎控除も社会保険料控除もありませんよ。

http://www.daiwa.jp/seminar/study_tax/knowledge.html

あと、配当金生活ではキャピタルゲイン0で計算しているようですが、少し単純な印象を受けます。配当2%+ゲイン1%位で想定するのが妥当なように思います。

コメントありがとうございます。

総合課税の所得から引ききれなかった分は分離課税からでも控除できる認識です。

私の場合リタイア後はは総合課税の所得が0になる予定ですので、

分離課税分から引こうと思っています。

https://www.central-tanshifx.com/knowledges/tax/earn-calculation.html

↑これはFXの場合の説明ですが、「納付税額の計算」欄とその下の図をご覧ください。

認識が違っていたらご指摘いただければ幸いです。

元本と利益ってどうやって計算しているんですか?

1年目 元本(291万)・利益(9万)

元本1億円で、利益は3%の300万円として計算し、毎年その300万円を売却するという一番計算が簡単な設定です。

そうすると売却した300万円は、利益部分が300*(300/10300)=8.73 となって約9万円となります。

以降、毎年3%成長して1億300万円になり、300万円づつ売却すると、資産額1億円と変わらないけど、

どんどんと元本部分が減って利益が増えるので課税額が上がってしまうという試算です。

ありがとうございます。

そうすると元本1億円というのは含み損益0という試算ですかね?

含み益の数字で取り崩し額の元本と利益が違うと思ったので気になりました。

例えば、評価額150万(元本100万+含み益50万)の場合に50万取り崩した場合の元本と利益はどうやって計算するかわかったら教えてもらいたいです。

その場合は全体の1/3が含み益ですので、50万円のうちの1/3、16.5万円が利益で、33万円が元本部分になりますね。

計算式は(150-50)*(50/150)=利益 (150-100)*(50/150)=元本 になるでしょうか。

逆に書いてしまいました。

(150-50)*(50/150)=元本 (150-100)*(50/150)=利益

でした。

ありがとうございます。

すっきりしました。