普通、株関連で税金の支払い義務が発生するのは株を売った場合ですが、海外ETFの場合、株を「買った」際にも税金の支払い義務が生じる場合があるのではないかと言うエントリです。

住信SBIネット銀行に口座開いた

大佐のページでSBI銀行の外貨預金のスプレッドが恒久的に4銭になったと言う話を読んで、

投資対象も決まってないのに、衝動的にSBI銀行に口座を作成しました。

私はITバブルの頃には米国に現地口座を開いて米国個別株へ投資をしていましたが、バブル崩壊&大損とともにめんどくさくなり、海外ETFはその時に口座に残ったドルでQQQを買い付けた以降十数年手を出してません。

そのQQQは今や倍以上となり、当時の大損を取り戻してプラスとなっていますので、ほったらかし投資はイイですね。

さて、当時は儲かってから考えればいいやと思っていた税金関係ですが、実際に儲りだすと途端に気になります。

米国口座の方は途中で証券会社を変えた事もあり、既に買った時期や、価格、その時のレートがいくらだったか全く分からなくなっていますので、税金の事を考えるともはや売れなくなってしまっています。

外貨建てで投資をする際には、確定申告で何がいるかしっかり調べておこうと言うのが今の反省点ですので、まずはしっかり調べて、ここに記しておきます。

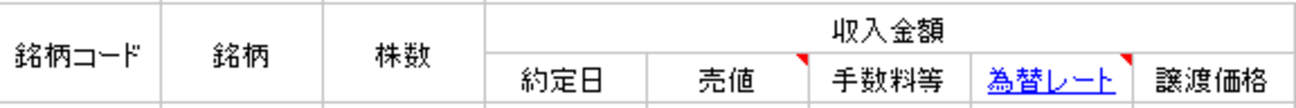

海外ETFの配当金、譲渡所得への税金

海外ETFが特定口座に対応してから、配当金、譲渡所得への確定申告はあまり心配していません。おそらくほとんど手間かからないはずとおもってググった所、たぱぞうさんの以下のエントリをまるまる参考にすれば良いだけでした。

この記事では、ドル転のタイミングと、ETFの購入タイミングが同じとする前提となっています。ここで気になったのが、私が考えている、住信SBIネット銀行の外貨預金からSBI証券にドル資金を移し、そこから海外ETFを購入するという流れでETFを購入した場合の買い付け額の評価です。

住信SBI銀行の外貨預金→SBI証券にドルを移した後、その日の内に購入しなかったり、大きく相場が動いて、ドル転の時の為替レートと、ETF購入時の為替レートが異なった場合、確定申告はどうするのか?と言う事です。

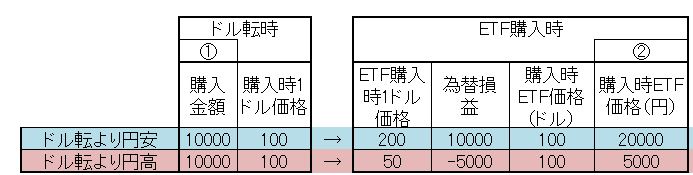

もしETF購入の際のレートで申告すればいいと言う事になりますと、ドル転時から購入時までの間に、円安となっていれば、見かけの投資元本が増えますので、売却時のレートが購入時と同じとすると、ETF売却時の税金が少なくなりますし、逆にドル転時から購入時までの間に円高となると、見掛けの投資元本が減りますので、実際には為替レートで損をしていても税金を納める必要が出て来る場合もあります。(下図)

この例の場合、ETF購入時にドル転じより円安の時は得をし、円高の時は利益が0であるにもかかわらず、税金が持っていかれています。

この疑問に対する答えをなかなか見つけられないでいたのですが、国税庁のページで以下の回答を見つけました。

以下引用

外貨建取引とは、外国通貨で支払が行われる資産の販売及び購入、役務の提供、金銭の貸付け及び借入れその他の取引をいい、居住者が外貨建取引を行った場合には、その外貨建取引の金額の円換算額はその外貨建取引を行った時における外国為替の売買相場により換算した金額として、その者の各年分の各種所得の金額を計算するものとされています(所得税法第57条の3第1項)。

照会のように、外貨建の預金をもって外貨建MMFに投資した場合には、新たな経済的価値(その投資時点における評価額)を持った資産(公社債投資信託の受益権)が外部から流入したことにより、それまでは評価差額にすぎなかった為替差損益に相当するものが所得税法第36条《収入金額》の収入すべき金額として実現したものと考えられますので、当該外貨建MMFの投資金額の円換算額とその投資に充てた外国通貨を取得した時の為替レートにより円換算した金額との差額(為替差損益)を所得として認識する必要があります。

この回答は外貨MMFを例にしていますが、回答中の「新たな経済的価値(その投資時点における評価額)を持った資産(公社債投資信託の受益権)が外部から流入したことにより、それまでは評価差額にすぎなかった為替差損益に相当するものが所得税法第36条《収入金額》の収入すべき金額として実現したものと考えられます」という文言、これは、海外ETFを購入した場合も、”新たな経済的価値が外部から流入した”と解釈され、”それまでは評価差額にすぎなかった為替差損益に相当するものが所得税法第36条《収入金額》の収入すべき金額として実現したもの”とされるとなるのではないでしょうか。

つまり外貨預金から海外ETFを購入する際に、一旦外貨預金は利益確定して別の物を購入したんだから、税金を払えと言う事見たいです。

そしてETF購入時にドル転より円高になっていても、外貨預金の為替差益は雑所得なので株式の譲渡所得と通算する事が出来ません。

と言う事で、外貨預金から海外ETFを購入する場合、ETF購入時に円安になっていれば「購入時に」税金を納める義務が発生し、円高になっていれば何の救済措置もないと言う事になりそうです。

これに対する対策としては、ETF購入時に購入する分だけドル転をすることぐらいでしょうか。

また、円高に振れた時にチマチマと円預金を外貨預金に変えて、その外貨預金で海外ETFを買い付けようとする場合は税金の申告がかなりめんどくさそうと言う事が分かりました。

海外ETFは投資信託と違って値段指定で買い付け出来ないため、どうしても端数が出ます。その端数を集めて新たにETFを買う時にもめんどくさそうです。

せっかくSBI銀行に口座を開いたのですが、上記理由と、ここ数日円安に振れたことで、いまだドル転はしていません。

現在SBI証券で円建ての預かり金から直接海外ETFを買う際のスプレッドが片道25銭、100万円にして2500円、このあたりの手間を考えると個人的には円建ての預かり金から直接買うのもありかなと思っています。

有用情報

Colorless Freedomさんから以下のコメントいただきました。

1.同日内にFXで現引きする(取引時間制約があると思いますし、為替手数料を気にしないのならいきなりドルMMF購入でよいかと思います)

2.現引きした外貨を即時外貨MMFに同通貨で入れる(同一通貨なら為替手数料なし)

3.「外国株を購入したいタイミングで」外貨建てMMFから出金して外国株(ETF)の購入に当てる(為替差益や差損が出ても投信の取引きなので雑所得にはならない、通常の株取引と同じで損益通算される。)配当などもすぐにMMFに入れてしまえば、為替差益に見えても実際には金融商品取引なので譲渡益課税と通算できると思うのです。円転する際もMMFの売却なので他の金融商品の取引きと損益通算できます。円転の際に為替手数料は掛かりますが損益の中の取引経費になります。

たしかにSBI証券でもこのスキームは使えそうです。

外貨預金のまま保持しておくから為替差益を雑所得として申告する必要があるのであって、ドル転したら即ドルMMFを買い付け、海外ETFなり、外国株を買う際に必要分だけドルMMFを解約して買い付ければすべて損益通算できますね。

有用な情報ありがとうございました。

コメント

SBIで米国株をやってないので間違ってるかもしれないため、実際にヘルプデスクにご確認いただいた方が良いかなとは思いますが・・・

他の証券会社でドルとドルMMFと円を行き来させた経験からすると

1.同日内にFXで現引きする(取引時間制約があると思いますし、為替手数料を気にしないのならいきなりドルMMF購入でよいかと思います)

2.現引きした外貨を即時外貨MMFに同通貨で入れる(同一通貨なら為替手数料なし)

3.「外国株を購入したいタイミングで」外貨建てMMFから出金して外国株(ETF)の購入に当てる(為替差益や差損が出ても投信の取引きなので雑所得にはならない、通常の株取引と同じで損益通算される。)

配当などもすぐにMMFに入れてしまえば、為替差益に見えても実際には金融商品取引なので譲渡益課税と通算できると思うのです。円転する際もMMFの売却なので他の金融商品の取引きと損益通算できます。円転の際に為替手数料は掛かりますが損益の中の取引経費になります。

コメントありがとうございます。

調べてみた所、SBI証券でも確かにそのスキームが使えるようです。

外貨預金のまま保持しておくから為替差益を雑所得として申告する必要があるのであって、ドル転したら即ドルMMFを買い付け、

海外ETFなり、外国株を買う際に必要分だけドルMMFを解約して買い付ければすべて損益通算できますね。

有用な情報ありがとうございました。

こんにちは。

なるほどその方法があるんですね。

ただし、他に外貨を持っていない場合という前提ですよね?

他の口座に以前から外貨を持ってる場合は、今回のその外貨を使わない場合であっても、外貨MMFを購入した時点で外貨評価額算出にあたり、以前から持ってたものも含めて総平均法で算出することになるので、外貨MMFを購入する際に為替差損益が発生するという理解となりますでしょうか?

返信遅くなりました。

そうですね。他に外貨を持ってない場合という前提ですね。

以前から外貨を持っていた場合は、外貨MMFを購入する際に為替差損益が発生する思います。