同一口座での投資信託の損出しについて、実際にやってみてどのように処理されるのか実験してみました。

はじめに

株式や、債券、投資委信託での売却益や、配当金(分配金)には基本的に20.315%の税金がかかります。(2018年12月現在の税率)

これらの税金は、毎年1月から12月末までの1年間の通じての所得として計算されます。

例えば今年の1月から12月の間に株式Aの取引で10万円の利益を上げていても、株式Bの取引で10万円の損失を出していた場合、1年を通算しての利益は0ですので税金はかかりません。

もし、この例で10万円の利益が出ている株式Aはすでに売却していて株式Bはまだ売却しておらず、10万円含み損だった場合は株式Aの利益10万円にだけ20.315%の税金がかかることになります。

損だしとは、この株式Bをいったん売却して同じ値段で買い戻し、含み損の10万円を損失として確定し、株式Aの利益と相殺して株式Aの税金を節約(※)することを言います。

株式での損出し

投資信託の損出しの話をする前に、株式での損出しについて少し書きます。

売却後翌日に買い戻す

株式の損出しにはいろいろな方法がありますが、もっとも簡単な損出しは、

損が出ている株式を売却し、翌営業日に買い戻す。

というものになります。

メリットとしては、手順が分かりやすいという他は、特定口座であれば損益通算は自動で証券会社が行ってくれるので手間も一番かかりません。

デメリットとして、値動きが激しい株券の場合は、売却した後に株価が大きく動く材料が出て、翌営業日に同じ値段で買い戻せないリスクがあります。(もちろん安く買い戻せる可能性もあります。)

また同じ日に別口座で買い付けを行うため、損出し時の売却金を買い付け金に回すことができないため、買い付け時の現金を別途用意しておく必要もあります。

同じ値段で買い戻せないリスクを回避するためには、以下のような方法で損出しを行います。

別口座で同日購入

損出しを行う証券会社とは別の証券会社にあらかじめ口座を開設しておき、損出しするを行う日に同額で買い付けを行います。

損出しの売却と、買い戻しの買い付け金額を同値にして指値注文すれば確実に同じで値段で買い戻す事ができますので、翌営業日に買い戻す方法の同じ値段で買い戻せないリスクはなくなります。

相殺する利益が出ている株式が損出しする株式と証券会社が同じで、かつ特定口座(源泉徴収あり)であれば確定申告も必要なしです。

デメリットとしては翌年から株式が2口座に分かれるため管理がめんどくさくなることが挙げられます。

次年度からは損益通算する株式が別口座となり、確定申告が必要なケースも出てくるでしょう。

信用取引での現引き

別口座に株式を分けず、同一口座内で確実に売値と買値を同じにする方法もあります。

損出しを行う証券会社に信用口座を開設しておき、指値での損出しを行うと同時に、信用口座で同じ指値で信用買いを行います。

翌営業日以降に信用買いした株式を現引きすれば、株式を2つの証券会社に分けることなく損出しを行うことができます。

デメリットとしては、信用買いをすることでの現引きまでの金利負担がある事、また初心者には少し難しいオペレーションが必要ということです。

同口座、同日の売り買い

さて、いままでの方法以外で一番簡単なのは、同日で損出しする株式を売却、その後すぐに同じ値段で買い戻せば、買い戻し金額が変わってしまうリスクは減るのではないか?と疑問に思われる人もいると思います。

しかしながらこの方法については、たとえ株式を売却が先行した場合も、同日に買い戻した場合は、買いが先に計算され、一旦買い増しした後に売却したことになります。

したがって、損出し時の売却価格は、もともとの買値と、損出し時当日の買値の平均値となり、損出しの効果が2分の1となってしまうため、おすすめの方法ではありません。

投資信託での損出し

さて、非常に前置きが長くなってしまいましたが、投資信託での損出しの話に入ります。

投資信託での損出しも基本的には株式での損出しと同じ方法を取ります。

投資信託の場合は信用口座はありませんので、損出しの方法としては、

- 売却の翌日に買い戻す

- 別口座で同日に同額の投資信託を購入

の2通りが考えられます。

ただ、以下のたわら男爵さんのページによりますと、同日の売却と購入は売却が先に処理され、含み損が丸々損出しに使えるという風に読み取れます。

すなわち、株式での損出しでは損出しの効果が2分の1となった同口座、同日での売り買いのパターンが投資信託では2分の1とならないということです。

この情報について、twitterでさいもんさんが疑問も持たれていて(以下参照)、私も同様に、株式での損出しと同じように効果が2分の1となると思ったので実践してみることにしました。

投資信託で同口座、同日での売買をやって見た

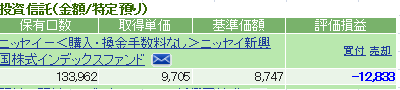

損出しする対象は、ニッセイ-<購入・換金手数料なし>ニッセイ新興国株式インデックスファンドです。

2018年の新興国市場の落ち込みにより、私の保有分も含み損となっています。

今回は実験ですので全売却は行いません。

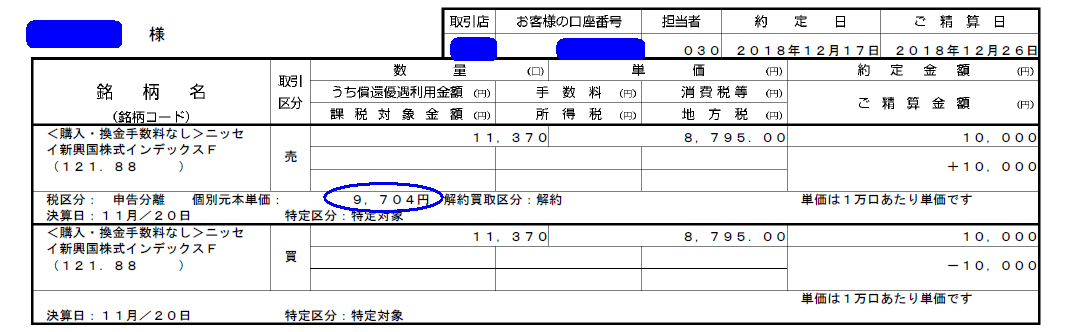

このファンドのうち、10000円分を金額指定で売却、そして買い付けという風に順に注文を行いました。

もし売却から先に処理されるなら、最初の取引は取得単価が9705円のまま処理されるはずです。

逆に株式と同様に購入→売却という風に処理されれば、取得単価が9705円より下がってからその日の基準価格で売却されるため、損出しの効果が半減するはず。

海外資産を買い付けるファンドを選んでしまったので、約定日は申し込み締め切り日翌営業日となり、その日を待ちます。

約定日になって口座を開いてみたのですが、どうやら口座への反映は約定日の翌日未明になる模様。

投信の損出しの実験、今日が約定日なので口座を見たら、まだ反映されておらず。注意書きには、

お買付された投資信託の残高は、原則約定日の翌日未明に「口座管理」>「口座(円建)」>「口座サマリー」画面に反映いたします。

となっていた。

滅多に売らないのでよくわかってない。— パンダック (@razoio) December 17, 2018

さらに翌日未明が過ぎるまで待って取引報告書を開いてみました。

なんと、予想に反して売りが先に処理されたようです。

取引報告書の個別元本単価(○で囲んだ箇所)を見ると、損出しを行う前の、12月14日時点での個別元本である9704円で売りが処理された後、買い注文が処理されています。

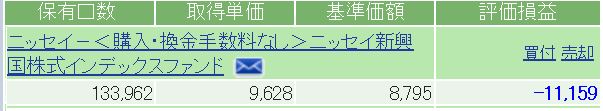

念のため本日12月18日時点での個別元本(取得単価)を見てみました。

口数は変わらず、取得単価が9705円から9628円に切り下がっているのが確認できました。

ただ、取引報告書のみなので、最終的には年間取引報告書で確認してみたいと思います。

結論

まだ半信半疑なのですが、

ことが分かりました。

ただし、ちょっと気になるのが、投資信託の買い付けには、金額指定と口数指定があり、今回は金額指定での売却&買い付けを行いました。

全額を損出ししようとすると、全売却してから、その時の保有口数で口数指定での購入となると思いますが、そのパターンでどのように処理されるかは確認していません。

また機会がありましたら検証してみたいと思います。

コメント

興味深い内容です。

最終的な年間取引報告書の結果はどうなったのでしょうか?

年間取引報告書は、サマリーでそれには他の売買も交じってしまっているのでそれで確認はできませんね。

手元の個々の取引結果と照らし合わせれば予想通りの結果となっているのかどうか確認できるのでしょうけれども。