前回まではインデックスファンド

前回は3%で成長するインデックスファンドと3%の配当利回りがある株式ではどちらがアーリーリタイア者にとって有利であるかの考察を行いました。

今回はその続きです。

前回は配当金生活の方が税金が毎年300万円のうち20%取られて260万円しか手元に残らないのに比較して、インデックスファンド売却の方は300万円のうち元本部分はわずかであるので、初年度は手元に298万円残るという論理で、インデックスファンド売却が有利という論を展開しました。今回はここに配当控除を考えていきます。

補足ですが、インデックスファンドの売却で300万円、配当金で300万円と仮定した理由は、多くのリタイア者の年間生活費がおおよそ200万~300万円の間だろうと考えている事が理由です。

配当金生活での配当控除

配当控除は、日本国内に本店のある法人から受ける剰余金の配当、利益の配当、剰余金の分配、証券投資信託の収益の分配などで受ける事が出来ます。(ここでも簡略化のため海外株での配当金生活は考慮していません。)配当控除は、リンク先の国税庁のページにもありますように、確定申告において総合課税をうけた配当所得に限られます。

ここでは細かい説明は省略しますが、総合課税を選択しなければならないため、所得税の観点というよりは、国民健康保険料が増額される事を嫌って、配当所得すべてを確定申告する人はあまりいなかったように思います。

ところが「ひとり配当金生活」のさいもんさんのページによると、平成29年度税制改正の大綱(1/8)(財務省)で所得税と住民税を異なる課税方式によって課税出来る事が明確化されたようです。

そうなると、所得税は総合課税として確定申告して配当控除をうけ、住民税は国民健康の増額を嫌って申告なしとすることが可能となります。

仮定した300万円の配当金では所得税はすべて総合課税を選択し、住民税は選択なしとすると、課税所得金額195万円~330万円の間に位置し、所得税の税率は10%、配当控除は10%ですので、差し引き所得税は0円です。

住民税は申告なしで課税を受ける事を選択しますので、一律5%となり、300万円に対しての税額は15万円。

あ、あれ・・・

税制的には配当金生活に軍配

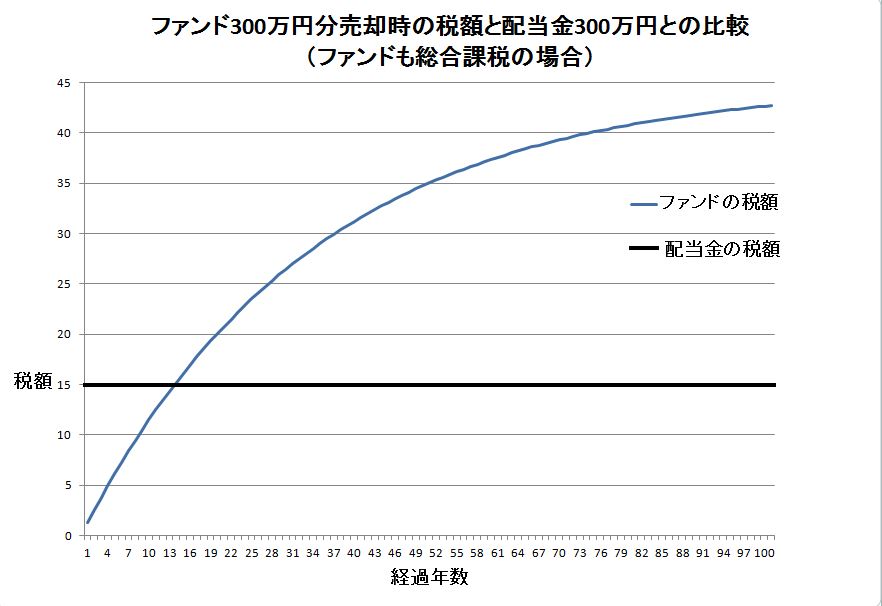

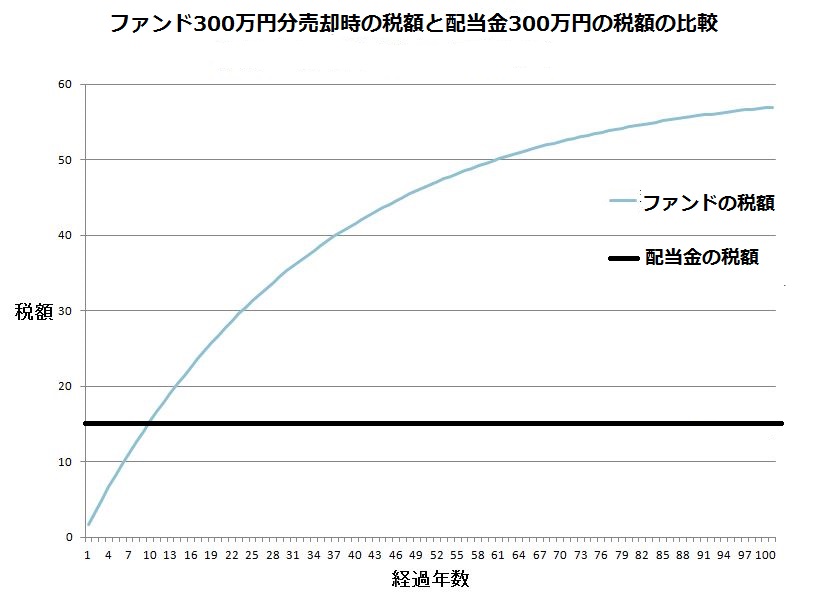

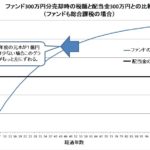

前回のファンド税額の遷移グラフに、配当金生活の税額グラフを足してみます。

なんか私の予想と大きく異なる結論が導かれて、正直戸惑ってます。最初の数年こそインデックスファンドを売却する方が有利ですが9年目からは逆転され、そこからは配当金生活の方が圧倒的に有利です。

また、ファンド売却の方も総合課税を選択し、住民税は申告なしを選択できます。そうした場合、逆転される位置は後ろにずれます。

13年目に逆転されることになり、結構逆転まで時間がありますが、配当金生活が有利な事に違いはありません。

そしてここが重要なのですが、インデックスファンドの方は年率3%で継続成長するという結構無理な仮定をしていますが、配当金の方は配当利回り3%で継続的に運用することは現実的です。

最初この記事を書くときに結論として、「インデックスファンドは元本部分も含めて売却し、税金は利益部分にかかるため、配当金に丸々税金がかかる配当金生活と比べてると有利。たとえ年々元本部分が減ったとしても。」と考えて書き始めたのですが、全く違っていました。

弱点もあり

税制的に有利な配当金生活ですが、配当控除は「日本国内に本店のある法人から受ける剰余金の配当、利益の配当、剰余金の分配、証券投資信託の収益の分配」に限定されています。

海外ETFや国内ファンドであっても海外株の比率が75%以上のファンドは受ける事ができません。しがたって運用は必然的に国内株オンリーになってしまうという弱点があります。かなり日本に比重を置いたポートフォリオにならざるを得ないでしょう。

また個別株運用となるため、ほったらかし投資で誰にでも出来るというわけではありません。

とはいえ、この節税効果はかなり魅力的ですので、いつかブログ名を変更する羽目に陥るかもしれません。

コメント

こんにちは。良記事ありがとうございます。税制も考慮すると配当金生活のほうがお得というのが分かりました。私は来年からリタイア生活に入る準備中なのですが、資産約1億をどのように運用しながら最期まで使い切るか、結構悩んでいたのでスッキリしました。これからもパンダック様のご活躍を楽しみにしております。

コメントありがとうございます。

御参考になればなりよりです。

来年よりリタイアとのことで、先輩ですね。

はじめまして。

質問ですが、配当控除を別々に申請する場合、外国税額控除はどうなるのでしょうか。

別々に申請する場合、自治体によっては住民税を先に申告しないと配当控除別々に受理されないと聞いたので、

外国税額控除は、所得税を先に申請しないと

住民税分の外国税額控除を決められないので、

配当控除別々の申請と、住民税の外国税額控除、両方出来る方法を模索しているのですが…。

コメントありがとうございます。

私はまだインデックスファンドを積み立てて10余年まだ一度も売却した事が無いので、詳しい方法は分かりません(^^)

ただ、やはり市役所に行って市民税課に直接聞いてみるのが一番手っ取り早いのではないかと思います。

以下外国税額控除ではありませんが、実際に所得税と住民税の課税方法を別々にされた方のブログの該当記事です。

http://blog.livedoor.jp/fuj_/archives/15609581.html